Ils privilégient les prêts hypothécaires à taux fixe et l’achat de logements situés dans le bassin méditerranéen, la Communauté valencienne en tête. Le financement moyen est de 61%.

Chaque année, des dizaines de milliers d’étrangers décident d’acheter un logement en Espagne, avec ou sans hypothèque.

Le profil des étrangers qui ont besoin d’acheter une propriété avec un financement bancaire et de formaliser leur prêt en Espagne est présenté dans le rapport annuel 2023 d’idealista/mortgages, qui détaille leurs principales caractéristiques économiques, les destinations les plus importantes pour l’achat d’une maison et le type de prêt qu’ils signent.

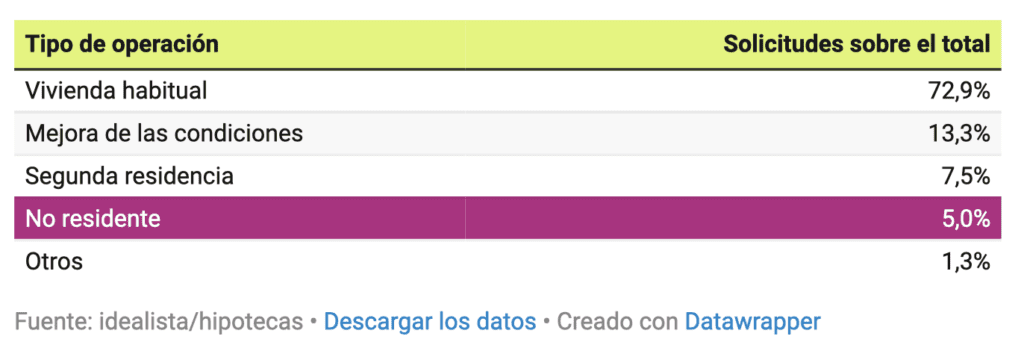

Après avoir analysé les transactions qu’il a négociées l’année dernière avec son service pour les non-résidents, le courtier en hypothèques d’idealista indique que les étrangers ont représenté 5% de la demande totale d’hypothèques pour l’ensemble de l’année, avec un poids similaire à celui des hypothèques pour l’achat de résidences secondaires (7,5%), bien que loin derrière les transactions visant à améliorer les conditions de l’hypothèque initiale (13,3%) et celles signées pour l’achat d’une résidence principale (72,9%).

Types d’opérations hypothécaires en Espagne en 2023

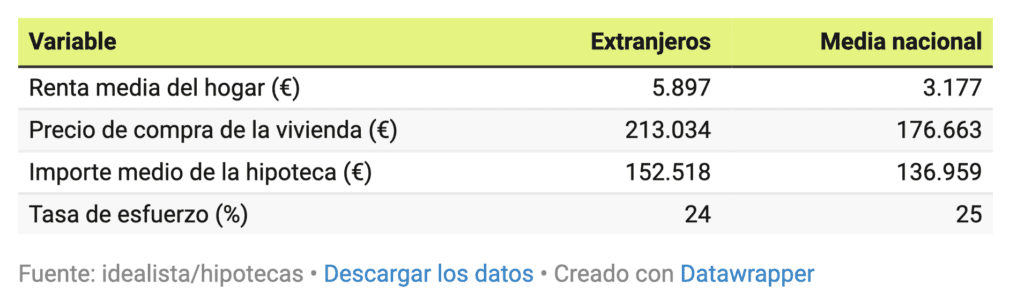

Quant au profil des étrangers, la radiographie est celle d’un individu âgé de 41 ans, dont le revenu moyen du ménage est supérieur à 5.900€ par mois et qui souhaite acheter un logement d’environ 213.000€, un prix jusqu’à 20% plus élevé que la moyenne nationale. La zone méditerranéenne continue d’être la plus importante, tandis que le taux fixe reste le choix préféré pour le financement de l’achat.

Une autre variable est que leur effort économique pour acheter une maison est de 21%, 4 points en dessous de la moyenne espagnole, tandis que les Britanniques continuent d’être la nationalité de référence, bien qu’ils soient suivis de peu par les Allemands.

Des loyers plus élevés et des logements plus chers

Des niveaux records de demandes

La Méditerranée, destination privilégiée

Les Britanniques restent la référence

Ils ont moins besoin de financement pour acheter

Ils optent pour des hypothèques fixes

Des loyers plus élevés et des logements plus chers

L’un des chiffres du rapport idealista/mortgages est que les non-résidents qui ont demandé un prêt pour acheter un logement en 2023 avaient un revenu moyen par ménage de 5.897€, un chiffre 85% plus élevé que la moyenne nationale (3.177€).

En ce qui concerne le prix de la propriété qu’ils souhaitent acheter grâce à ce financement, la moyenne des consommateurs étrangers était supérieure à 213.000€, un montant 20% plus élevé que la moyenne en Espagne (176.663€). Quant au montant de l’hypothèque nécessaire pour réaliser la transaction, les données du courtier idealista situent la moyenne à 152.518€ dans le cas des étrangers et à 136.959€ sur le marché national.

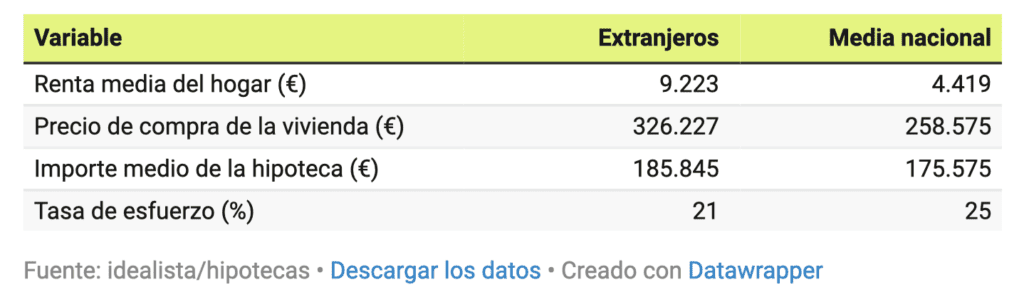

Comparaison des prêts hypothécaires demandés par profil de client en 2023

Si l’on analyse les transactions formalisées, les différences entre les prix des loyers et des logements sont encore plus importantes. Le revenu moyen des ménages étrangers a atteint une moyenne de 9.223€, soit plus du double des hypothèques nationales (4.405€ par mois). Par ailleurs, le prix d’achat moyen était d’environ 326.000€, un montant supérieur de 27% à celui des biens achetés par les Espagnols l’année dernière (256.970€).

Cependant, la différence est moindre en ce qui concerne le montant des hypothèques : la moyenne pour les étrangers était de 185 848 euros, tandis que les familles espagnoles ont signé des hypothèques d’environ 175.500€.

Sachant qu’ils demandent pratiquement le même financement, mais que les étrangers ont un revenu 2 fois plus élevé, leur effort économique (c’est-à-dire la part du revenu destinée au paiement de la mensualité) s’élève à 21%, contre 25% pour les Espagnols. Ces deux profils sont inférieurs au maximum de 30-35% recommandé par les experts.

Comparaison des hypothèques signées par profil de client en 2023

Un nombre record de candidatures

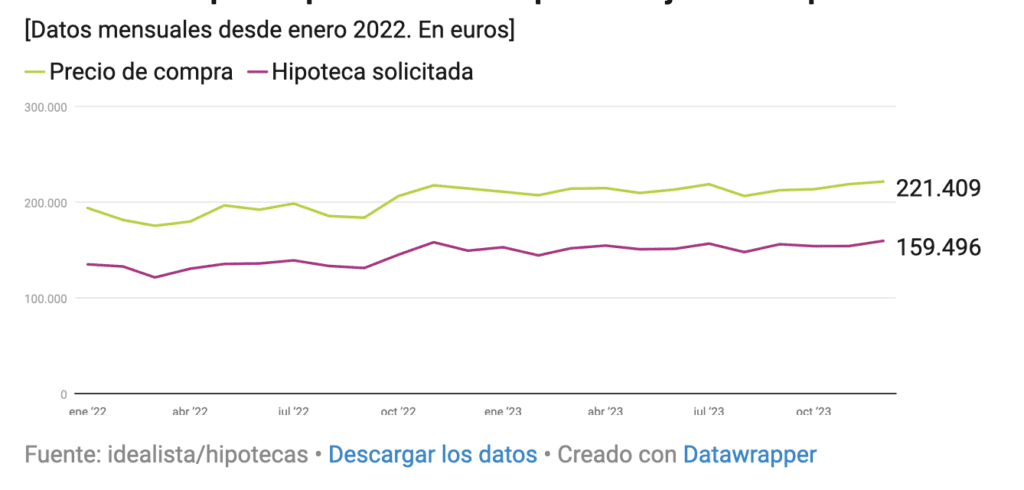

Les chiffres relatifs aux demandes d’hypothèques par les étrangers laissent apparaître quelques curiosités, comme le montant demandé ou le prix d’achat de la maison fermée en 2023, qui atteignent les niveaux les plus élevés des deux dernières années, lorsque la série historique d’hypothèques idéales a commencé.

Prix d’achat et hypothèque demandée par les étrangers en Espagne en 2023

En raison de la hausse des prix enregistrée par le marché résidentiel, le prix d’achat moyen des logements que les non-résidents souhaitent financer a dépassé 221.000€ pour la 1ère fois en décembre (par rapport à la moyenne annuelle de 213.000€), tandis que l’hypothèque moyenne demandée est déjà proche de 160.000€ (la moyenne pour 2023 s’élevait à 152.518€).

Ce qui n’a pas battu de records, c’est le revenu des étrangers qui contractent un prêt hypothécaire en Espagne : bien que la moyenne ait été supérieure à 6.100€ par mois en décembre, le chiffre le plus élevé a été enregistré en juillet, avec près de 6.200€ par mois.

La Méditerranée, destination privilégiée

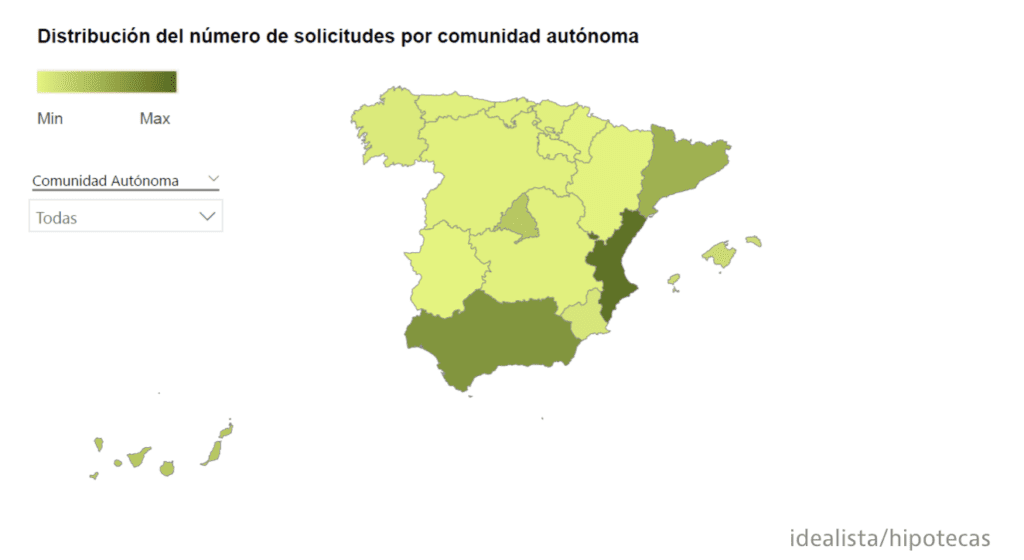

En ce qui concerne la localisation des biens, il n’y a pas de changement par rapport à la tendance habituelle. C’est sur l’arc méditerranéen que se situent la plupart des biens immobiliers demandés et achetés par le biais de prêts hypothécaires.

Selon le courtier idealista, plus de 27% sont situés dans la Communauté valencienne, tandis que 32,8% se partagent équitablement entre la Catalogne et l’Andalousie (avec 16,4% dans chaque cas).

La zone méditerranéenne se distingue non seulement par le nombre de transactions signées, mais c’est aussi là que se concentre le plus grand volume de demandes de prêts hypothécaires pour l’achat de logements par des étrangers. Dans ce cas, le poids de la Communauté valencienne s’élève à 28,2%, tandis que l’Andalousie occupe la deuxième position (20,7% du total) et la Catalogne la troisième (14,7%). Les îles Canaries (9,48%), Madrid (9,43%) et les îles Baléares (5,36%) sont les régions les plus importantes du classement.

Dans le cas des emprunteurs espagnols, la région autonome de référence est la Communauté de Madrid, qui représentait un tiers de toutes les signatures de prêts immobiliers en 2023. La Catalogne, l’Andalousie et Valence sont les régions suivantes les plus actives du pays, avec toutefois des chiffres inférieurs à ceux de Madrid.

Les Britanniques restent la référence

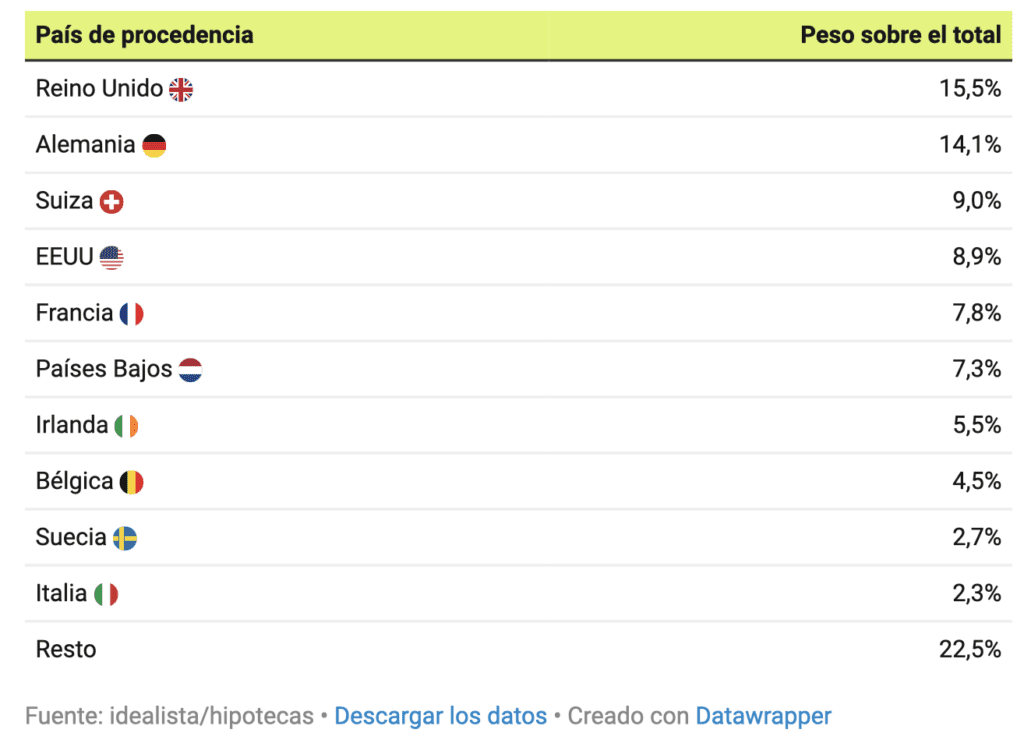

En ce qui concerne les nationalités qui demandent le plus de prêts hypothécaires pour l’achat d’un logement en Espagne, les Britanniques restent en tête du classement, avec 15,5% du total. Ils sont suivis de près par les Allemands (14,1%), tandis que les citoyens suisses complètent le “top 3” (9%).

Pays avec le plus grand nombre de demandes de prêts hypothécaires en Espagne en 2023

Les Américains (8,9%), les Français (7,8%) et les Néerlandais (7,3%) se distinguent également. Les Irlandais (5,5 %), les Belges (4,5%), les Suédois (2,7%) et les Italiens (2,3%) se situent en dessous de 6%. Les 22,5% de demandes restantes se répartissent entre les autres nationalités.

Bien que le Royaume-Uni reste en tête, l’Allemagne gagne du poids dans le classement. En effet, au 3ème trimestre, les ressortissants allemands ont été les principaux demandeurs de prêts hypothécaires pour l’achat d’un logement en Espagne.

Le rapport fait également une mention spéciale aux demandeurs des États-Unis et de la Suisse, car ce sont eux qui ont le revenu moyen par ménage le plus élevé (9.527€ et 9.097€, respectivement). Ce sont aussi ceux qui demandent les montants d’hypothèque les plus élevés (175.585€ pour les Suisses et jusqu’à 184.090€ pour les Américains) et ceux qui veulent acheter les logements les plus chers (entre 247.000 et 258.000€).

Ils ont besoin de moins de financement pour acheter

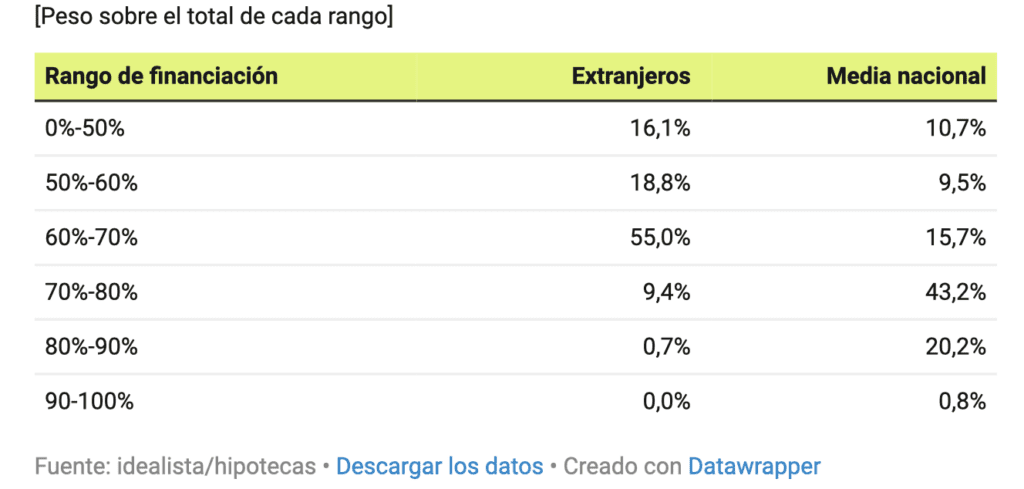

En règle générale, le montant du prêt hypothécaire demandé par les non-résidents équivaut à 61% du prix d’achat des logements. Par tranche de financement, celle comprise entre 60 et 70% se distingue, avec plus de la moitié des transactions (55%). Vient ensuite la fourchette 50-60% (qui représente près de 19% du total), puis le financement jusqu’à 50% (16,1%).

À peine un étranger sur dix a dû financer plus de 70% du prix du bien, seul un petit nombre de transactions dépassant le seuil de 80% que les banques fixent généralement comme limite (0,7%).

Ils ont besoin de moins de financement pour acheter

En règle générale, le montant du prêt hypothécaire demandé par les non-résidents équivaut à 61% du prix d’achat des logements. Par tranche de financement, celle comprise entre 60 et 70% se distingue, avec plus de la moitié des transactions (55%). Vient ensuite la fourchette 50-60% (qui représente près de 19 % du total), puis le financement jusqu’à 50% (16,1 %).

À peine un étranger sur dix a dû financer plus de 70% du prix du bien, seul un petit nombre de transactions dépassant le seuil de 80% que les banques fixent généralement comme limite (0,7%).

Financement moyen des prêts hypothécaires signés en 2023

Et c’est là que nous trouvons une autre différence avec l’emprunteur hypothécaire espagnol moyen. Selon le courtier idealista, 1 consommateur national sur 5 a signé un prêt d’un montant équivalent à 80 à 100% du prix de la propriété. Plus précisément, 20,2% des transactions se situaient entre 80 et 90%, tandis que les 0,8% restants se situaient dans la fourchette 90-100%. Toutefois, la fourchette la plus importante était celle de 70-80%, avec 43,2% des transactions.

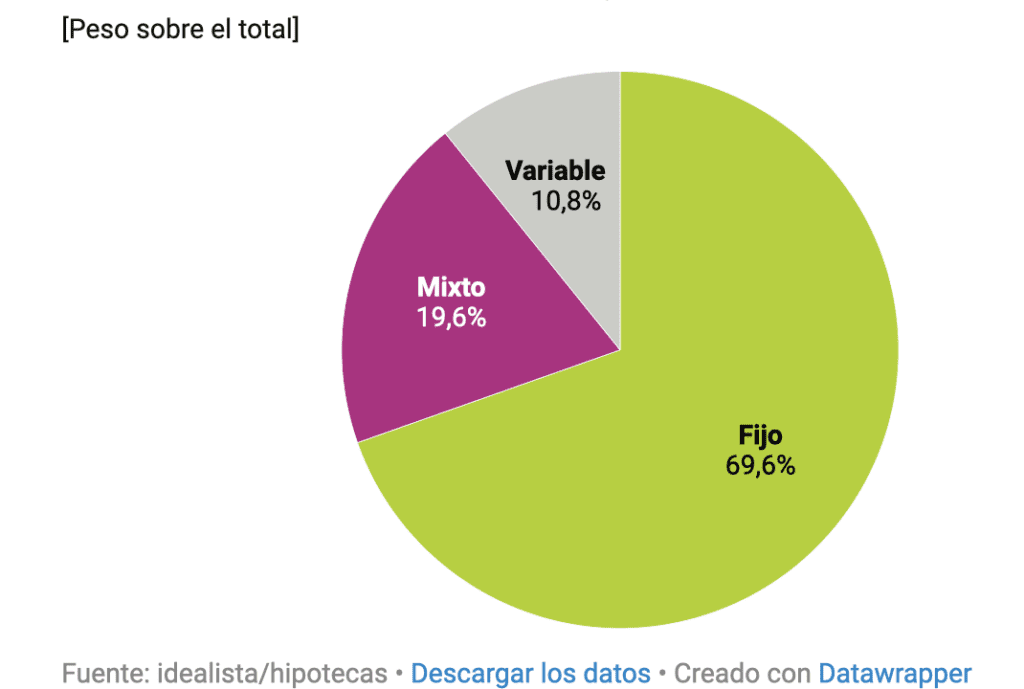

Ils optent pour des hypothèques fixes

Les hypothèques fixes restent la principale option pour les étrangers en 2023, après avoir représenté près de 70% des opérations qui ont été formalisées l’année dernière par le biais d’idealista/hypothèques (69,6%). La 2ème typologie la plus importante est le type mixte (19,6%), tandis que les hypothèques variables restent l’option minoritaire (10,8%).

Hypothèques signées par des étrangers en Espagne, par taux d’intérêt

Dans le cas des clients nationaux, le taux fixe est également l’option préférée (52%), même s’il ne devance pas de beaucoup les prêts hypothécaires mixtes (40%). En effet, les prêts à taux mixtes, qui établissent une tranche fixe pour les premières années (3, 5, 10…, selon l’offre et la banque) qui se transforme ensuite en variable (différentiel + Euribor) ont connu une forte croissance : en 2022, ils ne représentaient plus que 12% du total.

En outre, ils ont été la première option dans les opérations visant à améliorer l’hypothèque initiale, soit par subrogation, soit en annulant le prêt et en en signant un nouveau, représentant près de 55 -% du total, contre 35% représentés par les hypothèques fixes.

Source : Idéalista