Les contribuables les plus touchés seraient les résidents de Madrid et d’Andalousie, deux régions qui subventionnent cette taxe.

Auteur: Antonio Martínez (Idealista News)

19 octobre 2022, 6:00

L’annonce par le gouvernement le 29 septembre du lancement de la taxe de solidarité qui impose les contribuables espagnols disposant d’un patrimoine net de plus de 3 millions d’euros a semé la confusion parmi les grandes fortunes espagnoles. Pour le moment, il s’agit d’une proposition fiscale qui, pour aller de l’avant, nécessite son propre traitement parlementaire et qui serait appliquée à partir de 2023 avec un horizon temporel de deux ans.

Parmi les doutes sur l’éventuelle inconstitutionnalité de l’impôt, qui pourrait donner lieu à un cas de double imposition, comment se situent les impôts entre 1,7% et 3,5% proposés par le Gouvernement par rapport aux barèmes établis par chaque communauté autonome dans l’Impôt sur la Fortune, Quels seraient les contribuables les plus touchés ?

Qu’est-ce que l’impôt sur les grandes fortunes ?

La nouvelle taxe sur les grandes fortunes, quel impact sur les Communautés Autonomes ?

Barème des taux de l’ISF par Communauté Autonome

Les exceptions à l’ISF

L’Impôt sur la Fortune dans chaque LACC

Qu’est-ce que l’impôt sur les grandes fortunes ?

En attendant de connaître plus de détails, il se compose de trois sections. Le gouvernement a avancé que :

La première tranche sera de 1,7% pour les actifs compris entre 3 et 5 millions d’euros.

La deuxième section est de 2,1% et touche la fourchette entre 5 et 10 millions.

Pour les actifs supérieurs à 10 millions, un taux de 3,5 % sera appliqué.

Il y a une mer de doutes quant à son application. Tout indique que l’Impôt de Solidarité fonctionne comme un taux parallèle à l’Impôt sur la Fortune. En d’autres termes, essayez d’aller là où les communautés qui ont partiellement ou totalement subventionné la dernière ne le font pas.

Pour éviter que ceux qui paient l’impôt sur la fortune dans leurs communautés autonomes respectives ne soient gravement touchés, le gouvernement a déjà annoncé que le montant payé pour l’impôt sur la fortune sera déduit du nouvel impôt de solidarité. En d’autres termes, un tarif ne s’ajoutera en aucun cas à l’autre.

La nouvelle taxe sur les grandes fortunes, quel impact sur les Communautés Autonomes ?

Si l’impôt est appliqué dans toutes les communes par mandat de l’État, le pire serait donc pour les contribuables madrilènes et andalous. L’Impôt sur la Fortune est cédé aux communautés autonomes, qui peuvent donc composer un costume sur mesure avec les différentes composantes de ce taux, des minima exonérés et des bases exigibles aux remises et aux taux appliqués. Pour le moment, Madrid réduit 100 % de la taxe, comme le fera l’Andalousie à partir de 2023.

Dans le cas de la Galice, qui applique une prime générale de 25 %, le président de la Xunta, Alfonso Rueda, a annoncé qu’elle sera portée à 50 % en 2023.

Dans l’attente de plus amples précisions, la taxe pourrait également avoir un impact sur d’autres contribuables de certaines communautés autonomes qui appliquent des conditions dans certains cas très différentes au niveau de l’État, tant dans les minimums exonérés que, surtout, dans les taux.

Il y a pas mal de cas particuliers. Par exemple, Aragón est la CCAA avec le minimum d’exonération fiscale le plus bas de tous. Il s’élève à 400 000 euros, bien en deçà des 700 000 euros établis par le barème de l’Etat.

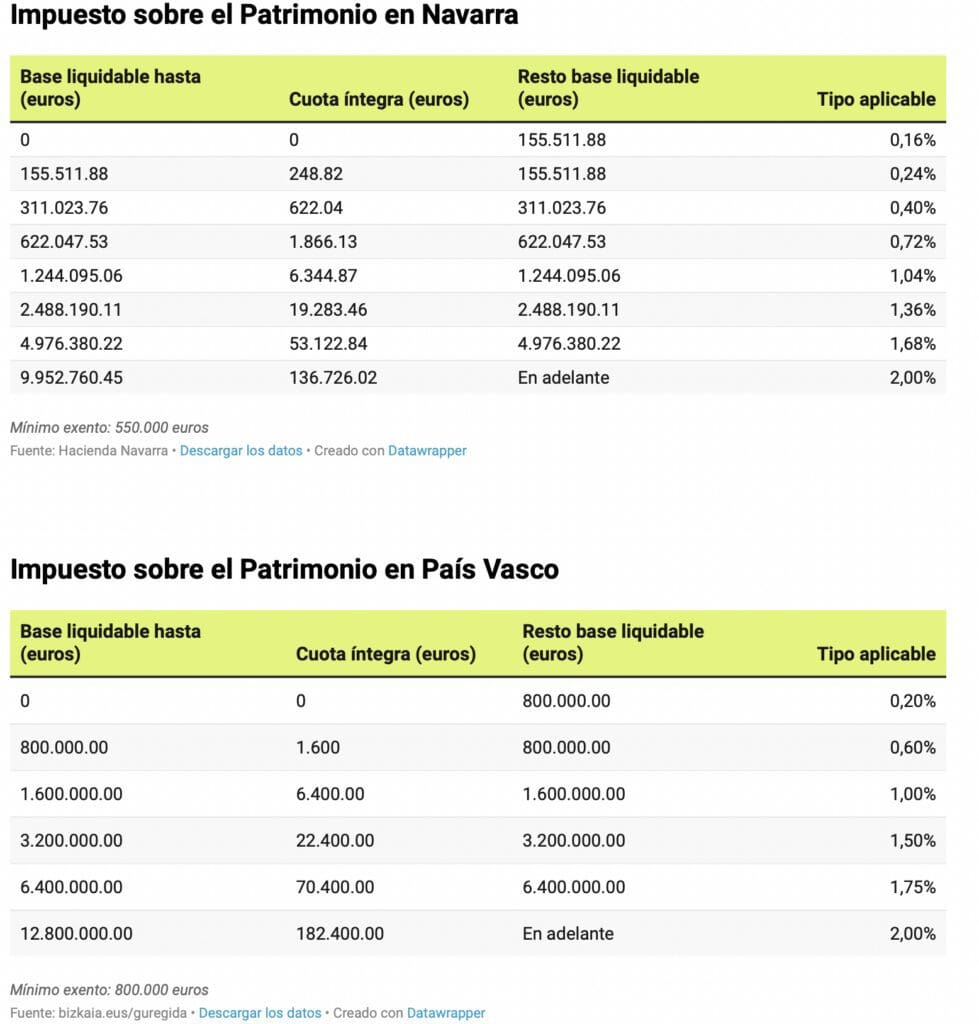

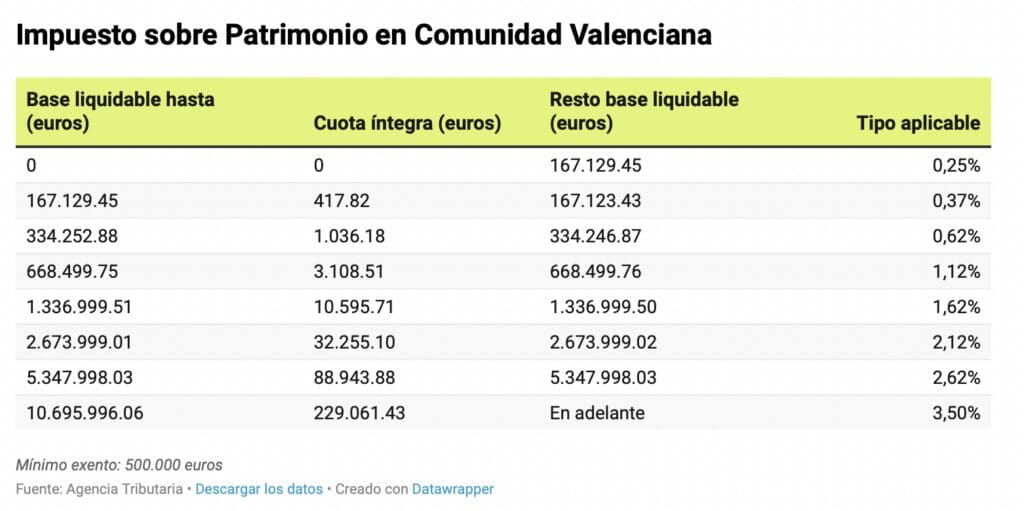

Les autres communautés qui font la différence sont les îles Baléares et la Navarre, car elles sont les seules à établir des tranches d’imposition différentes de celles du reste des communautés. Dans le cas des îles, ils sont plus élevés que dans le reste de l’État, tandis que dans le cas de la Navarre, il y a moins de sections et pour des montants inférieurs.

Barème des taux de l’ISF par Communauté Autonome

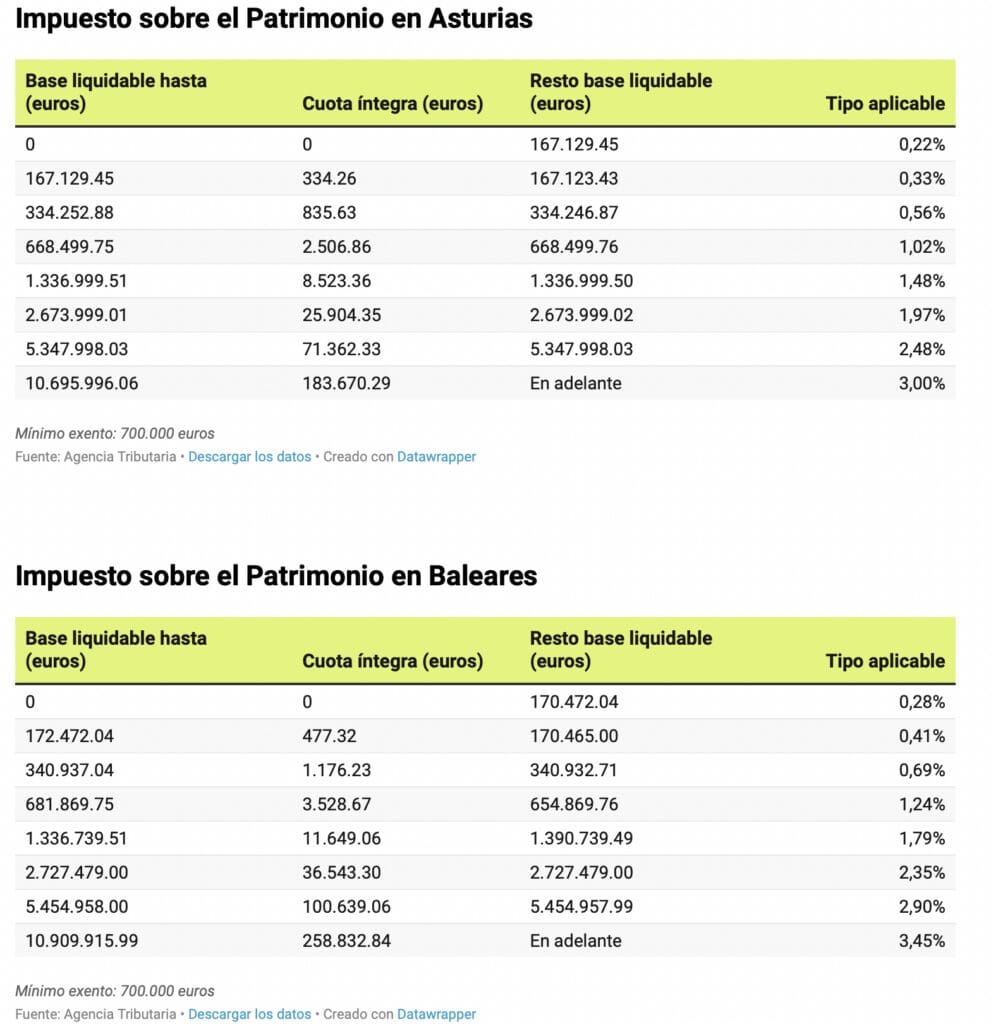

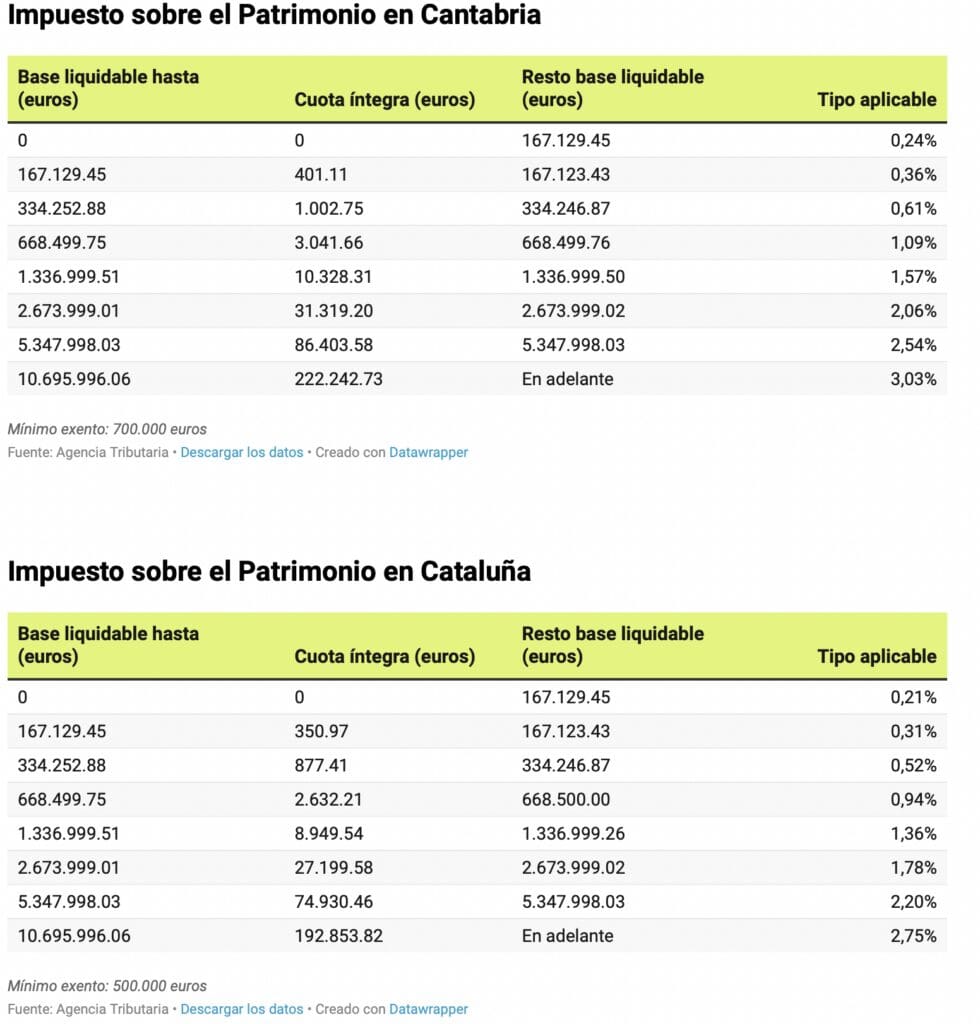

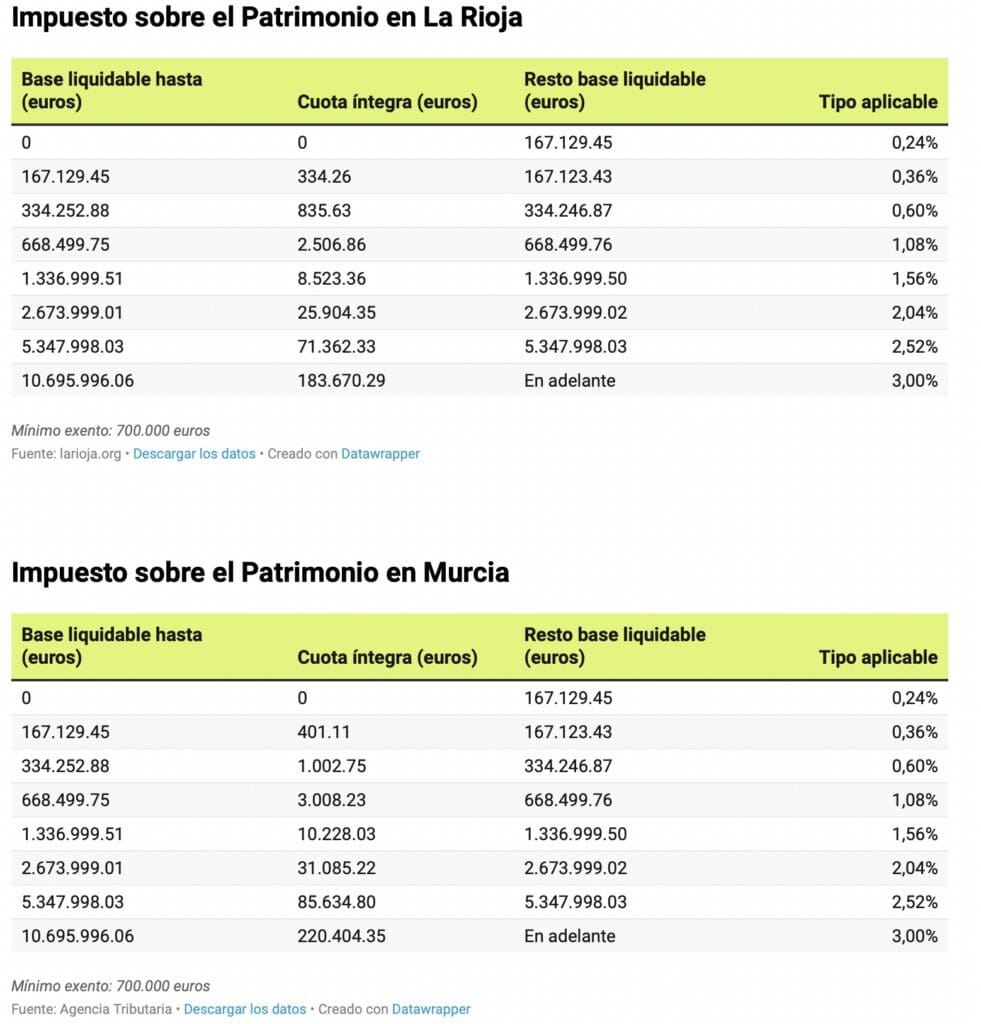

Les Asturies, la Cantabrie et les îles Baléares appliquent des taux supérieurs à ceux du barème de l’État dans toutes les sections sauf la dernière, avec des taux maximum de 3,00 %, 3,03 % et 3,45 % respectivement, contre 3,50 % de l’État pour les plus grands domaines.

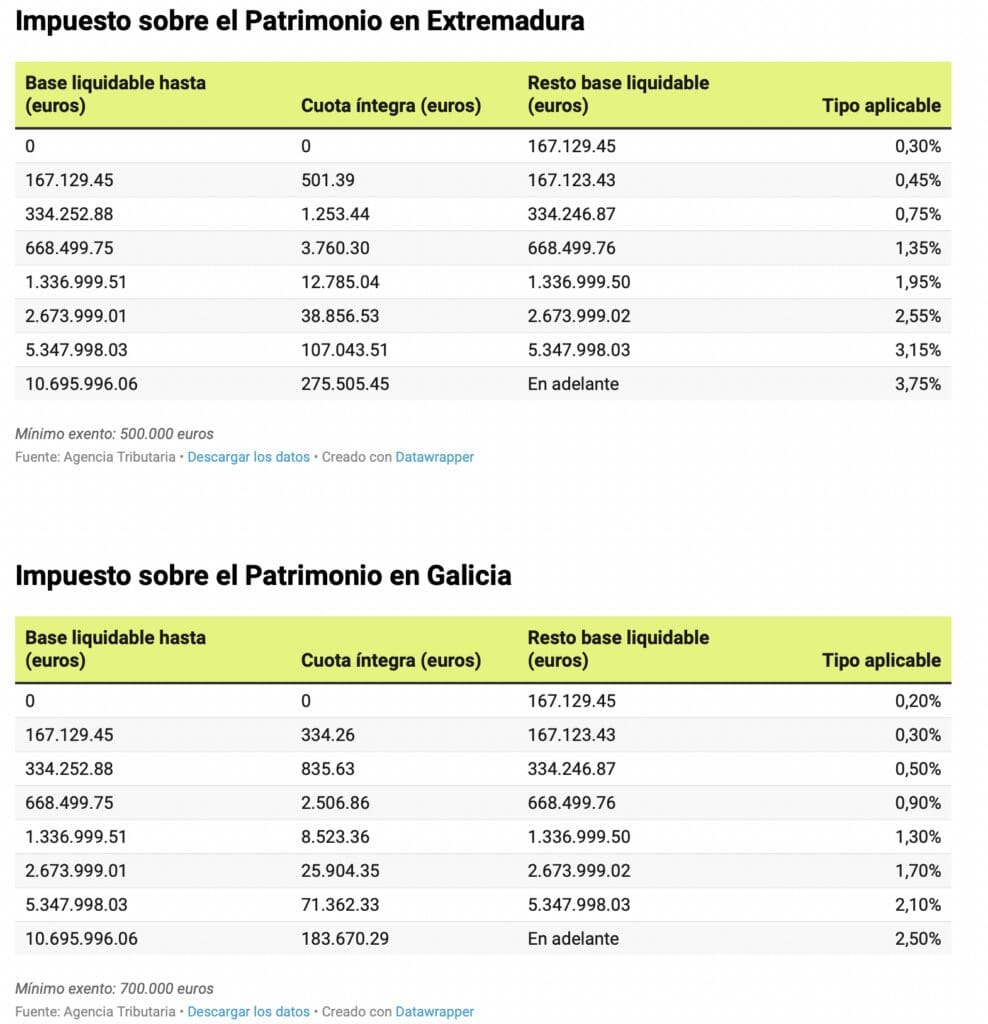

Celui de la Catalogne est un cas unique, car il établit une exonération minimale de 500 000 euros et, comme les trois Communautés autonomes précédentes, il applique également des taux supérieurs à ceux du barème de l’État dans toutes les sections. Mais dans ce cas, le taux appliqué pour les assiettes à partir de 10,6 millions d’euros est ramené à seulement 2,75 %. Seuls la Galice, la Navarre et le Pays basque appliquent des taux inférieurs aux fortunes dont l’assiette fiscale est plus élevée.

À l’opposé de l’échelle se trouve l’Estrémadure, avec un taux de 3,75 % pour les actifs à partir de 10,6 millions. Personne n’applique une taxe plus élevée dans cette section parmi les Communautés autonomes espagnoles. Dans ces communautés où les taux d’imposition sont plus élevés, l’impact de la taxe de solidarité serait insignifiant ou neutre.

Les exceptions à l’ISF

La Cantabrie, Castilla-La Mancha, Castilla y León et Valence n’appliquent aucune réduction à l’Impôt sur la Fortune. Cependant, l’Aragon, les Asturies, les îles Canaries, la Catalogne et l’Estrémadure appliquent des réductions importantes aux contribuables handicapés. Dans d’autres cas comme celui de la Catalogne, l’autonomie qui récolte le plus -546 millions d’euros en 2022- applique des primes à certaines propriétés forestières.

L’Impôt sur la Fortune dans chaque Communauté Autonome

Nous passons en revue le type qui est appliqué dans chacune