Indépendamment du fait que les revenus du logement soient gagnés ou non, leur possession doit être déclarée dans la déclaration d’impôt.

Même si vous ne tirez pas de revenus d’un bien immobilier dont vous êtes propriétaire, ou si vous avez une maison louée dont vous êtes propriétaire, vous devrez l’inclure dans votre déclaration d’impôt 2022, qui se termine le 30 juin 2023.

La plupart des revenus que vous gagnez devront être pris en compte dans la déclaration d’impôt. L’un d’entre eux est l’augmentation du patrimoine grâce à la vente d’un logement. En fonction de votre situation, de votre âge et du montant obtenu, vous devrez appliquer un taux de prélèvement de l’IRPF. Nous vous indiquons tout ce que vous devez savoir sur votre logement dans votre déclaration de revenus.

Déclaration d’impôt sur le revenu, quand faut-il déclarer le bien ?

En règle générale, les contribuables doivent inclure dans leur déclaration de revenus tous les logements qu’ils possèdent, à moins qu’ils n’en soient que les nus-propriétaires. Toutefois, vous ne devrez payer l’impôt sur ce bien que s’il génère des revenus ou si vous disposez d’une résidence secondaire.

Impôt sur le revenu des personnes physiques en cas de vente d’une résidence principale

Si vous avez vendu un bien immobilier en 2022, vous devrez déclarer le résultat dans votre déclaration de revenus 2023. La première chose à faire pour connaître l’IRPF est de calculer la plus-value obtenue lors de l’opération. Pour cela, il faut soustraire le prix d’achat du bien à la valeur de cession (prix de vente).

Valeur de transfert

La valeur de transfert d’un bien immobilier correspond à la plus-value nette que vous avez réalisée lors de la vente de votre bien. Elle doit comprendre :

- Le prix de vente de la maison

- Les frais liés à la transaction, par exemple les frais de notaire

- Les taxes que vous avez dû payer pour la transaction

- La commission immobilière, le cas échéant

Valeur d’acquisition

La valeur d’acquisition, quant à elle, correspond à l’investissement total réalisé dans le bien immobilier, depuis son achat jusqu’à sa vente. Voici quelques-uns des éléments à prendre en compte :

- Le prix d’achat de votre logement

- Les réformes, les réparations, etc.

- Les dépenses et les taxes liées à l’achat

- L’hypothèque

Quel est le montant de l’IRPF d’un bien immobilier ?

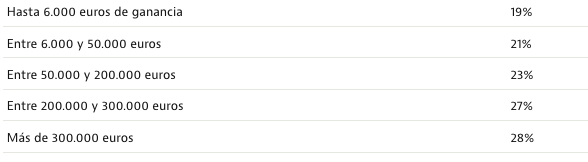

Si vous avez perdu de l’argent sur l’opération, vous ne devrez pas appliquer de précompte mobilier. Si, par contre, vous avez réalisé un bénéfice sur votre bien, vous devez appliquer l’une des tranches d’IRPF suivantes :

Exemple d’impôt sur le revenu des personnes physiques lors de la vente d’un bien immobilier

Si vous avez acheté un bien immobilier pour 100.000 € et que vous obtenez 150.000 € (en ayant déjà payé les frais dérivés de l’opération ; notaire, impôts, taxes, etc.), il vous reste une plus-value de 50.000 €. Sur ce montant, vous devrez appliquer le précompte mobilier de l’IRPF de 21%.

Déduction pour les travaux de construction de la résidence principale

L’Inland Revenue offre des déductions d’impôt sur le revenu des personnes physiques pour ceux qui ont entrepris des travaux d’amélioration de l’efficacité énergétique dans leur résidence principale ou dans un logement loué :

- Déduction de 20 %

Les personnes qui ont effectué des travaux dans leur résidence habituelle entraînant une économie de chauffage de 7% peuvent en faire la demande. Vous devez le prouver en présentant le certificat énergétique avant et après les travaux.

- Déduction de 40 %

Ils pourront bénéficier de cette déduction si les travaux effectués réduisent l’indicateur de consommation d’énergie primaire non renouvelable d’au moins 30%. De même, si une amélioration de l’indice énergétique de l’habitation est réalisée pour obtenir une classe énergétique A ou B. Vous devrez le prouver en présentant le certificat énergétique avant et après les travaux.

- Déduction de 60%

Les personnes qui ont effectué des travaux de rénovation ayant permis d’améliorer l’efficacité énergétique de bâtiments entiers à usage principalement résidentiel peuvent bénéficier de la déduction. La déduction est valable pour les personnes physiques qui sont propriétaires des bâtiments, c’est-à-dire qu’elle ne peut pas être demandée par des personnes morales. Pour bénéficier de cette aide, il doit être prouvé que la consommation d’énergie primaire non renouvelable a été réduite d’au moins 30%.

Exonérations de l’impôt sur le revenu des personnes physiques lors de la vente d’un bien immobilier en 2023

Dans certaines situations, il n’est pas obligatoire d’appliquer une retenue de l’IRPF lors d’une transaction de vente d’un logement:

Exonération de l’impôt sur le revenu des personnes physiques lors de la vente d’une résidence principale pour les personnes âgées de plus de 65 ans

Vous ne devez pas déclarer la plus-value résultant de la cession à titre onéreux ou lucratif de votre résidence principale si vous êtes âgé de plus de 65 ans ou si vous êtes une personne en situation de dépendance.

Exonération de l’impôt sur le revenu des personnes physiques en cas de paiement à titre onéreux

Si vous avez dû céder votre logement à la banque parce que vous n’êtes pas en mesure de payer l’hypothèque, ce que l’on appelle la dation en paiement, vous pouvez demander une exonération du paiement de l’impôt sur le revenu des personnes physiques (IRPF). Pour ce faire, vous devez prouver que vous n’avez pas la solvabilité ou d’autres actifs pour payer la dette.

Exonération pour réinvestissement dans la résidence principale

Si la totalité de la plus-value obtenue lors de la vente de votre logement est utilisée pour acheter un autre logement ou pour rénover celui qui deviendra votre résidence principale, vous êtes exonéré de l’application de l’Impôt sur le Revenu des Personnes Physiques (IRPF). L’application de l’exonération n’est pas automatique, mais vous devez notifier votre souhait d’en bénéficier.

Le réinvestissement doit être effectué dans un délai maximum de deux ans, aussi bien avant qu’après la vente de votre résidence principale.

Comment une habitation est-elle imposée à l’impôt sur le revenu des personnes physiques ?

Voici comment un logement est imposé à l’impôt sur le revenu des personnes physiques:

- Hypothèque

Les contribuables qui ont acheté leur résidence principale avant le 1er janvier 2013 à l’aide d’un prêt hypothécaire, peuvent appliquer une déduction de 15% sur les montants investis, avec une limite de 9.040€ par an. Les bénéficiaires de la déduction pourront donc déduire un maximum de 1.356€.

- Résidence secondaire

Les maisons qui ne sont pas la résidence principale du contribuable sont imposées à l’IRPF parce qu’elles appartiennent au contribuable. C’est ce que l’on appelle l’imputation des revenus. En général, entre 1,1% et 2% sont appliqués à la valeur cadastrale de la propriété qui figure sur le reçu de l’I.B.I. Ce montant est imposé au taux général de l’IRPF. Ce montant est imposé au taux général de l’IRPF, soit entre 19% et 45%.

- Location

Les revenus générés par un bien loué doivent être inclus dans la déclaration de revenus. Ils seront imposés dans l’assiette générale de l’impôt en tant que revenus du capital immobilier, par tranches et en fonction du revenu obtenu.